こんにちは ねこの静六です

今日は財務3表の一つ 貸借対照表の読み方について書きたいと思います。

貸借対照表はバランスシートととも呼ばれていて

人で例えると「体が大きい・小さい・痩せている・脂肪が多い等」という体格にあたります。

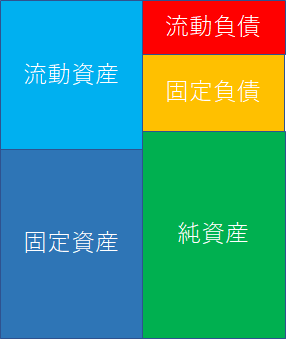

表の左側=会社の資産

表の右側=会社の資産をどのようにして調達したのか?

という感じになっています。

細かく見ると項目は沢山あるように思いますが、大きく言うと

- 流動資産=1年以内に現金に変わるであろう資産

- 固定資産=土地・建物・工場の機械等すぐには現金化できない資産

- 流動負債=1年以内に返済する必要がある債務

- 固定負債=1年以上かけて(長期的に)返済すればよい債務

- 純資産=株主からの出資と、過去の利益の蓄積(会社のお金)

の5つにわかれます

流動比率・固定比率・自己資本比率といった貸借対照表だけで分析できる指標もありますが、私はいつも最初の表で示した様に金額を面積でイメージして経営状態を把握する様にしています。

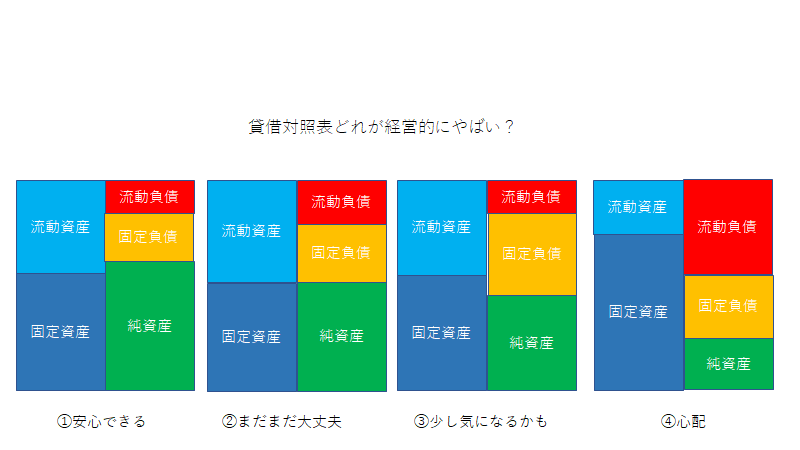

貸借対照表を4パターン載せてみました。表の下には評価を書いていますがなぜ私がその様に評価したのでしょうか?以下で評価した理由を記載します。

①が安心できる理由

- 流動資産>流動負債(1年以内に返さないといけないお金より入ってくるお金の方が多い)

- 固定資産<純資産(長年にわたって使用する土地・建物などの固定資産を借金なしの会社のお金である純資産だけでまかなえるから)

- 純資産の比率が高い(借金が少ない、純資産比率は40%以上あればまずまず安心と言われています)

②がまだまだ大丈夫な理由

- 流動資産>流動負債

- 固定資産=純資産

- 純資産の比率が高い(借金が少ない)

③が少し気になる理由

- 流動資産>流動負債(これは大丈夫)

- 純資産比率も40%はありそうなので大丈夫

- 固定資産を純資産+固定負債でまかなう必要ある。(少し気になる程度、こういった会社は沢山ある)

④が心配な理由

- 流動資産<流動負債

- 純資産比率低い

- 長年にわたって使用する土地・建物などの固定資産を純資産と固定負債以外に1年以内に返さないといけない流動負債も使って取得する必要があるため

以上が私の貸借対照表の分析です。

業界や会社によって特徴は大きく異なります。企業は決算書によって銀行や株主から評価されるため、貸借対照表や損益計算書の数値をできるだけ良くなるように経営に取り組みます。

- 在庫の回転率

- 現預金月商比率(手元流動性比率)

- ROE(自己資本利益率)

- ROA(総資産利益率)

など、貸借対照表と損益計算書を合わせて分析する指標もたくさんあります。

ただ経営状態が悪い会社ほど細かく見る必要があるように思います。すごく細かく見ないといけない時点で投資としてはどうなのかな?と感じます。

良い会社とは

- これから伸びる市場に立っている。

- 損益計算書では営業利益率が10%程度はあり、純利益も出ている。

- 貸借対照表では上記の①~③位までの表で毎年貸借対照表自体が大きくなっている会社

が理想だといえます

キャッシュフローについても今後書きたいと思います

今日もありがとうございました。

コメント